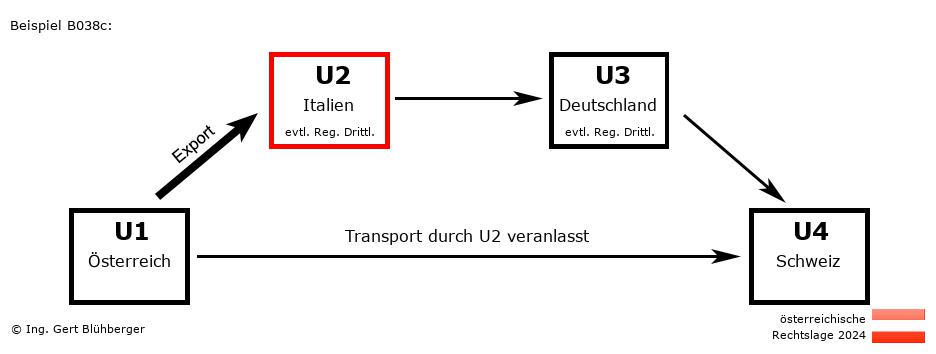

Sachverhalt:

Ein Schweizer Unternehmer U4 (=Empfänger) bestellt bei seinem deutschen Lieferanten U3 (=2. Erwerber) eine Maschine. Dieser wiederum bestellt die Maschine beim italienischen Großhändler U2 (=1. Erwerber). Da der Großhändler U2 die Maschine nicht auf Lager hat, bestellt er diese beim österreichischen Produzenten U1 (=Erstlieferant).

Der italienische Großhändler U2 holt die Maschine vom Produzenten U1 in Österreich ab und liefert diese direkt an den Schweizer Unternehmer U4. Kurzbeschreibung des Reihengeschäfts:

- Registrierungspflichten:

- Der italienische Unternehmer U2 muss sich aus österreichischer Sicht im Bestimmungsland Schweiz registrieren lassen.

- Der deutsche Unternehmer U3 muss sich aus österreichischer Sicht ebenfalls im Bestimmungsland Schweiz registrieren lassen.

- "Lieferung 1" von U1 (Österreich) an U2 (Italien)

- "Lieferung 2" von U2 (Italien) an U3 (Deutschland)

- Ruhende Lieferung gem. § 3 Abs. 7 UStG iVm. § 3 Abs. 15 Z 4 UStG

- Aus österreichischer Sicht liegt eine steuerbare Lieferung in der Schweiz (U4) vor.

- "Lieferung 3" von U3 (Deutschland) an U4 (Schweiz)

- Ruhende Lieferung gem. § 3 Abs. 7 UStG iVm. § 3 Abs. 15 Z 4 UStG

- Aus österreichischer Sicht liegt eine steuerbare Lieferung in der Schweiz (U4) vor.

Detailbeschreibungen aus der Sicht der einzelnen Unternehmer: Aus der Sicht des Erstlieferanten U1 (aus Österreich): Aus der Sicht des Erstlieferanten U1 (aus Österreich):

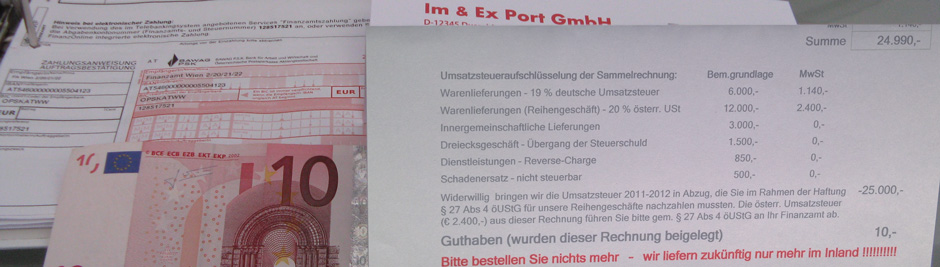

Ausgangsrechnung:

- Fakturierung:

Rechnung ohne Umsatzsteuer mit dem Hinweis auf die Steuerbefreiung (steuerfreie Ausfuhrlieferung) gem. § 6 Abs. 1 UStG iVm. § 7 UStG (oder alternativ mit Verweis auf Art. 146 der Richtlinie 2006/112/EC).

- Umsatzsteuervoranmeldung (UVA):

Erfassung des Umsatzgeschäfts in den Kennziffern 000 und 011 als steuerfreie Ausfuhrlieferung.

Aus der Sicht des 1. Erwerbers U2 (aus Italien): Aus der Sicht des 1. Erwerbers U2 (aus Italien):

Registrierung:- Der italienische Unternehmer U2 muss sich aus österreichischer Sicht im Bestimmungsland Schweiz registrieren lassen. Die nachfolgend angeführten Eintragungen sind dementsprechend in der Schweizer UVA einzutragen.

Eingangsrechnung:

- UVA (beim Schweizer Finanzamt):

Ob eine Erfassung der Einfuhrumsatzsteuer in der UVA zu erfolgen hat und ob eine Vorsteuerabzugsberechtigung aus dem Titel der Einfuhrumsatzsteuer besteht, richtet sich nach den gesetzlichen Bestimmungen des Drittlands und wird hier nicht näher analysiert, da die Schweiz in diesem Beispiel nur symbolisch für eines von vielen möglichen Drittländern steht.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist aus österreichischer Sicht in der Schweiz (U4) steuerbar. Ob dieses Umsatzgeschäft einer Umsatzsteuer unterliegt richtet sich nach den gesetzlichen Bestimmungen des Drittlands und wird hier nicht näher analysiert, da die Schweiz in diesem Beispiel nur symbolisch für eines von vielen möglichen Drittländern steht.

- UVA (beim Schweizer Finanzamt):

Eine Erfassung in der UVA richtet sich nach den gesetzlichen Bestimmungen des Drittlands.

Aus der Sicht des 2. Erwerbers U3 (aus Deutschland): Aus der Sicht des 2. Erwerbers U3 (aus Deutschland):

Registrierung:- Der deutsche Unternehmer U3 muss sich aus österreichischer Sicht im Bestimmungsland Schweiz registrieren lassen. Die nachfolgend angeführten Eintragungen sind dementsprechend in der Schweizer UVA einzutragen.

Eingangsrechnung:

- UVA (beim Schweizer Finanzamt):

Eine Erfassung in der UVA richtet sich nach den gesetzlichen Bestimmungen des Drittlands.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist aus österreichischer Sicht in der Schweiz (U4) steuerbar. Ob dieses Umsatzgeschäft einer Umsatzsteuer unterliegt richtet sich nach den gesetzlichen Bestimmungen des Drittlands und wird hier nicht näher analysiert, da die Schweiz in diesem Beispiel nur symbolisch für eines von vielen möglichen Drittländern steht.

- UVA (beim Schweizer Finanzamt):

Eine Erfassung in der UVA richtet sich nach den gesetzlichen Bestimmungen des Drittlands.

Aus der Sicht des Empfängers U4 (aus der Schweiz): Aus der Sicht des Empfängers U4 (aus der Schweiz):

Eingangsrechnung:

- Umsatzsteuervoranmeldung (UVA):

Eine Erfassung in der UVA richtet sich nach den gesetzlichen Bestimmungen des Drittlands.

Anmerkungen zum Reihengeschäft:

- Die Beurteilung dieses Reihengeschäfts aus dt. Sicht finden Sie im reihengeschaeftrechner.de (sowie in der englischen Version im chaintransaction-calculator.de).

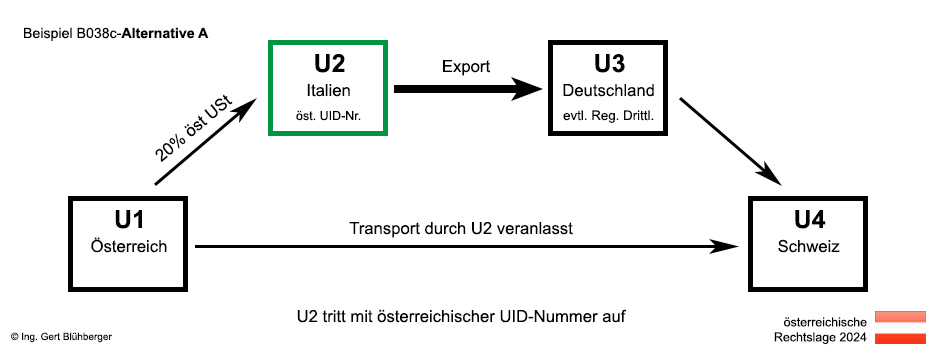

- Alternativlösung A: Wenn der italienische Unternehmer U2 gegenüber dem österreichischen Unternehmer U1 mit einer österreichischen UID-Nummer auftritt, findet die bewegte (steuerbefreite) Lieferung zwischen U2 und U3 statt. Die Lieferung von U1 an U2 ist dann allerdings als ruhende Lieferung in Österreich steuerbar (20% öst. USt). Die Lieferung von U3 an U4 bleibt unverändert in der Schweiz steuerbar. Zur detaillierten Auswertung dieser Variante gelangen Sie über den Button "U2 als Lieferer" in der Auswahlmaske.

|