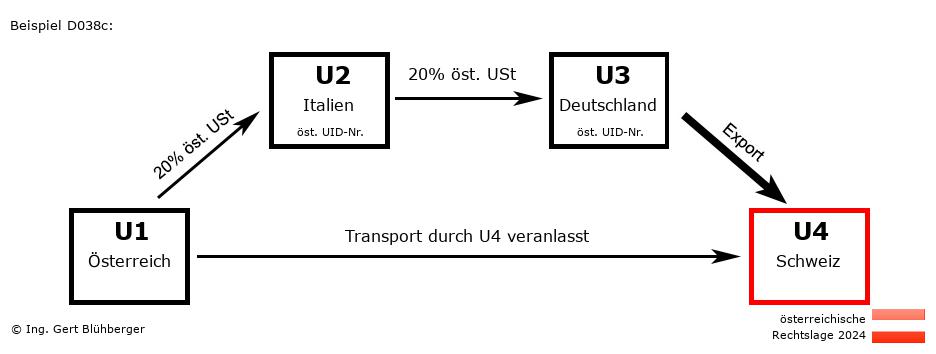

Sachverhalt:

Ein Schweizer Unternehmer U4 (=Empfänger) bestellt bei seinem deutschen Lieferanten U3 (=2. Erwerber) eine Maschine. Dieser wiederum bestellt die Maschine beim italienischen Großhändler U2 (=1. Erwerber). Da der Großhändler U2 die Maschine nicht auf Lager hat, bestellt er diese beim österreichischen Produzenten U1 (=Erstlieferant).

Der Schweizer Unternehmer U4 holt die Maschine direkt vom Produzenten U1 in Österreich ab. Kurzbeschreibung des Reihengeschäfts:

- Registrierungspflichten:

- Der italienische Unternehmer U2 muss sich im Abgangsland Österreich registrieren lassen.

- Der deutsche Unternehmer U3 muss sich ebenfalls im Abgangsland Österreich registrieren lassen.

- "Lieferung 1" von U1 (Österreich) an U2 (Italien)

- "Lieferung 2" von U2 (Italien) an U3 (Deutschland)

- "Lieferung 3" von U3 (Deutschland) an U4 (Schweiz)

Detailbeschreibungen aus der Sicht der einzelnen Unternehmer: Aus der Sicht des Erstlieferanten U1 (aus Österreich): Aus der Sicht des Erstlieferanten U1 (aus Österreich):

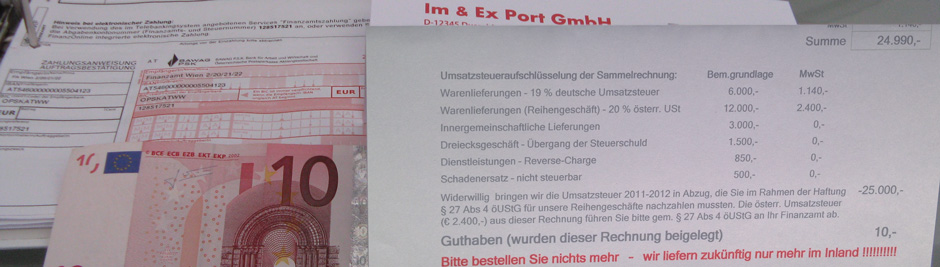

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Österreich (U1) steuerbar. Die Rechnung muss daher mit 20 % österreichischer Umsatzsteuer unter Angabe der eigenen (österreichischen) UID-Nummer ausgestellt werden.

- Umsatzsteuervoranmeldung (UVA):

Erfassung des Umsatzgeschäfts in den Kennziffern 000 und 022 als steuerpflichtige (Inlands-)Lieferung.

Aus der Sicht des 1. Erwerbers U2 (aus Italien): Aus der Sicht des 1. Erwerbers U2 (aus Italien):

Registrierung:- Der italienische Unternehmer U2 muss sich im Abgangsland Österreich registrieren lassen und gegenüber U1 und U3 mit seiner österreichischen UID-Nummer auftreten. Die nachfolgend angeführten Eintragungen sind dementsprechend in der österreichischen UVA einzutragen.

Eingangsrechnung:

- UVA (beim österreichischen Finanzamt):

Die in der Eingangsrechnung enthaltene österreichische Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist in der UVA in Kennziffer 060 zu erfassen.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Österreich (U1) steuerbar. Die Rechnung muss daher mit 20 % österreichischer Umsatzsteuer unter Angabe der eigenen österreichischen UID-Nummer ausgestellt werden.

- UVA (beim österreichischen Finanzamt):

Erfassung des Umsatzgeschäfts in den Kennziffern 000 und 022 als steuerpflichtige (Inlands-)Lieferung und Abfuhr der Umsatzsteuer aus dieser Lieferung an das österreichische Finanzamt (Außer der deutsche Unternehmer U3 liefert die Umsatzsteuer im Rahmen seiner Haftung an das Finanzamt Österreich - Dienststelle Graz-Stadt ab).

Aus der Sicht des 2. Erwerbers U3 (aus Deutschland): Aus der Sicht des 2. Erwerbers U3 (aus Deutschland):

Registrierung:- Der deutsche Unternehmer U3 muss sich im Abgangsland Österreich registrieren lassen und gegenüber U2 mit seiner österreichischen UID-Nummer auftreten. Die nachfolgend angeführten Eintragungen sind dementsprechend in der österreichischen UVA einzutragen.

Eingangsrechnung:

- UVA (beim österreichischen Finanzamt):

Die in der Eingangsrechnung enthaltene österreichische Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist in der UVA in Kennziffer 060 zu erfassen.

- Haftung:

Der deutsche Unternehmer U3 muss gem. § 27 Abs. 4 UStG die auf diese Lieferung entfallende Umsatzsteuer einbehalten und im Namen und für Rechnung des leistenden Unternehmers (U2) an das Finanzamt Österreich (Dienststelle Graz-Stadt) abführen. Kommt er dieser Verpflichtung nicht nach, so haftet er für den hiedurch entstehenden Steuerausfall. (Annahme: Der italienische Unternehmer U2 hat in Österreich weder einen Wohnsitz (Sitz) noch seinen gewöhnlichen Aufenthalt oder eine Betriebsstätte).

Ausgangsrechnung:

- Fakturierung:

Rechnung ohne Umsatzsteuer mit dem Hinweis auf die Steuerbefreiung (steuerfreie Ausfuhrlieferung) gem. § 6 Abs. 1 UStG iVm. § 7 UStG (oder alternativ mit Verweis auf Art. 146 der Richtlinie 2006/112/EC).

- UVA (beim österreichischen Finanzamt):

Erfassung des Umsatzgeschäfts in den Kennziffern 000 und 011 als steuerfreie Ausfuhrlieferung.

Aus der Sicht des Empfängers U4 (aus der Schweiz): Aus der Sicht des Empfängers U4 (aus der Schweiz):

Eingangsrechnung:

- Umsatzsteuervoranmeldung (UVA):

Ob eine Erfassung der Einfuhrumsatzsteuer in der UVA zu erfolgen hat und ob eine Vorsteuerabzugsberechtigung aus dem Titel der Einfuhrumsatzsteuer besteht, richtet sich nach den gesetzlichen Bestimmungen des Drittlands und wird hier nicht näher analysiert, da die Schweiz in diesem Beispiel nur symbolisch für eines von vielen möglichen Drittländern steht.

Anmerkungen zum Reihengeschäft:

Bitte beachten Sie die Nutzungsbedingungen sowie den Haftungsausschluss. |