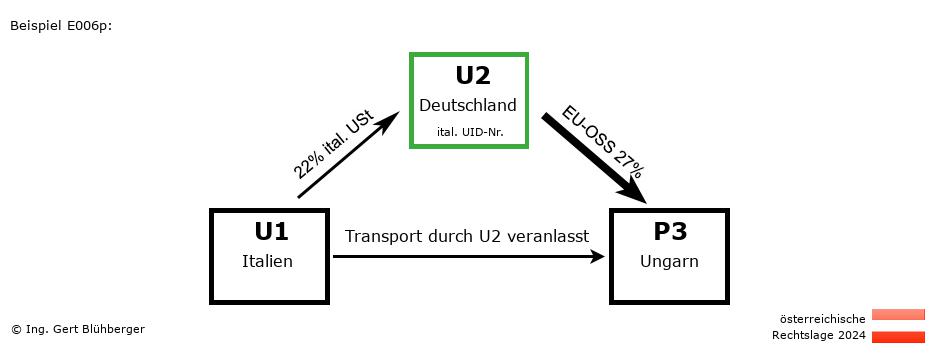

Sachverhalt:

Eine Privatperson P3 aus Ungarn (=Empfänger) bestellt bei einem deutschen Händler U2 (=Erwerber) eine Maschine. Da der Händler U2 die Maschine nicht auf Lager hat, bestellt er diese beim italienischen Großhändler U1 (=Erstlieferant).

Der deutsche Unternehmer U2 holt die Maschine vom italienischen Großhändler U1 ab und liefert diese direkt an die Privatperson P3 nach Ungarn. Der deutsche Unternehmer U2 (=Zwischenhändler) tritt mit seiner italienischen UID-Nummer auf und teilt diese vor Beginn der Beförderung (bzw. Versendung) dem italienischen Großhändler U1 mit. Kurzbeschreibung des Reihengeschäfts:

- Registrierungspflichten:

- Der deutsche Unternehmer U2 muss sich im Abgangsland Italien registrieren lassen.

- "Lieferung 1" von U1 (Italien) an U2 (Deutschland)

- "Lieferung 2" von U2 (Deutschland) an P3 (Ungarn)

- Besondere Merkmale dieses Reihengeschäfts

- Da der deutsche Unternehmer U2 gegenüber dem italienischen Unternehmer U1 seine italienische UID-Nummer angibt, findet die Bestimmung des § 3 Abs. 15 Z 1 lit. b UStG (Art. 36a Abs. 2 MwStSystRL) Anwendung. Dadurch verlagert sich die bewegte Lieferung auf das Umsatzgeschäft zwischen U2 und P3.

- Da die bewegte Lieferung zwischen U2 und P3 stattfindet und P3 eine Privatperson ist, liegt gem. Art 3 Abs. 3 UStG ein innergemeinschaftlicher Versandhandel vor. Es kommt daher für die Lieferung von U2 an P3 (seit 1.7.2021) zur Lieferortverlagerung gem. Art 3 Abs. 3 UStG nach Ungarn. Der deutsche Unternehmer U2 kann jedoch bei Erfüllung aller Voraussetzungen am besonderen Besteuerungsverfahren gem. Art. 25a UStG teilnehmen (EU-OSS) und erspart sich dadurch ggf. eine Registrierung im Bestimmungsland Ungarn.

Detailbeschreibungen aus der Sicht der einzelnen Unternehmer: Aus der Sicht des Erstlieferanten U1 (aus Italien): Aus der Sicht des Erstlieferanten U1 (aus Italien):

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Italien (U1) steuerbar. Die Rechnung muss daher mit 22 % italienischer Umsatzsteuer unter Angabe der eigenen (italienischen) UID-Nummer ausgestellt werden.

- Umsatzsteuervoranmeldung (UVA):

Erfassung des Umsatzgeschäfts als steuerpflichtige (Inlands-)Lieferung.

Aus der Sicht des Erwerbers U2 (aus Deutschland): Aus der Sicht des Erwerbers U2 (aus Deutschland):

Registrierung:- Der deutsche Unternehmer U2 muss sich im Abgangsland Italien registrieren lassen und gegenüber U1 mit seiner italienischen UID-Nummer auftreten. Die nachfolgend angeführten Eintragungen sind dementsprechend in der italienischen UVA und Intrastat einzutragen.

Eingangsrechnung:

- UVA (beim italienischen Finanzamt):

Die in der Eingangsrechnung enthaltene italienische Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist dementsprechend in der UVA zu erfassen.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist aufgrund der Lieferortverlagerung gem. Art 3 Abs. 3 UStG in Ungarn steuerbar. Bei Ausstellung einer Rechnung muss diese daher mit 27 % ungarischer Umsatzsteuer ausgestellt werden.

- UVA (beim italienischen Finanzamt):

Durch die Teilnahme am besonderen Besteuerungsverfahren nach Art. 25a UStG erfolgt keine Erfassung des Umsatzgeschäfts in der italienischen UVA. Stattdessen muss dieses Umsatzgeschäft im EU-OSS-Portal gemeldet und die Umsatzsteuer dementsprechend abgeführt werden.

- Intrastat-Meldung (bei der italienischen Behörde):

Versendungsmeldung mit Bestimmungsland Ungarn. Seit 2022 ist auch das Ursprungsland anzugeben und seither gelten folgende Berichtspflichten: Anstelle einer UID-Nummer ist für eine Privatperson (P3) die fiktive Nummer QN999999999999 anzugeben und bei "Art des Geschäfts" ist der Code 12 (anstelle des bisherigen Codes 11) anzugeben.

Hinweis: Überschreitet der deutsche Unternehmer U2 im Bestimmungsmitgliedstaat (Ungarn) die umsatzsteuerliche Lieferschwelle (sowie die INTRASTAT-Meldeschwelle des Bestimmungsmitgliedstaates), so ist er auch für den dortigen Wareneingang auskunftspflichtig!

Aus der Sicht des Empfängers P3 (aus Ungarn): Aus der Sicht des Empfängers P3 (aus Ungarn):

- Den letzten Abnehmer treffen als Privatperson keine Meldeverpflichtungen.

Anmerkungen zum Reihengeschäft:

- Obige Detailbeschreibungen aus der Sicht der einzelnen Unternehmer stellen nur einen Anhaltspunkt dar, wie die steuerrechtliche Beurteilung wäre, wenn in Italien und in Ungarn die österreichischen Gesetze gelten würden. Ebenso in der Reihengeschäft-Skizze wie auch in der Kurzbeschreibung wurden nationale Abweichungen zur österreichischen Gesetzeslage nicht berücksichtigt!

- Die Beurteilung dieses Reihengeschäfts aus dt. Sicht finden Sie im reihengeschaeftrechner.de (sowie in der englischen Version im chaintransaction-calculator.de).

Bitte beachten Sie die Nutzungsbedingungen sowie den Haftungsausschluss. |